综述

成本端方面,油价破位下行,PTA受成本端拖累明显。PX方面,石脑油价格相对比较坚挺,PXN价差位于较低水平,近期国内PX负荷有所抬升,预计后市PXN仍将承压,关注新增装置检修的情况。PTA方面,短期累库格局维持,随着加工费不断压缩,大厂装置检修意愿增加。聚酯方面,受库存压制,几家聚酯大厂自律减产,在实际产量基础上减产25%,市场心态较弱。终端方面,今年旺季表现不及预期,织造企业新订单接单表现惨淡,内需提前熄火,外需推迟释放。综上所述,PTA自身基本面疲软叠加成本走弱,反弹缺乏驱动,后市预计维持震荡偏弱为主。

第一部分 行情回顾

图1:WTI原油主连

资料来源:文华财经 大越期货整理

图2:ZC2201合约

资料来源:文华财经 大越期货整理

近期聚酯原料成本端的行情继续分化,油价高位快速回落,从11月以来,油价出现明显松动,目前盘面已经下破前期颈线位置,形成顶部形态,市场普遍认为四季度油市供需缺口幅度将会收窄,油价难以再度新高,近期变种病毒的因素更是令利空情绪迅速发酵。而煤低位盘整,煤价整体跌幅不大。

从价格来看,PTA与成本端关联性极高,尤其是低加工费的时代,今年每一轮PTA的上涨行情都会伴随着成本端的推动;而下跌过程中,PTA启动往往先于成本,这就是基本面疲软的一种表现。

第二部分 基本面分析

一、供需数据

1、PX累库放缓

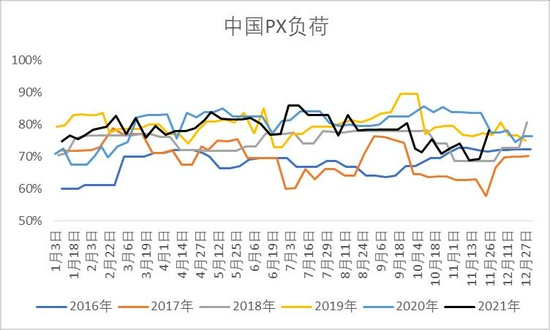

图3:中国PX负荷

资料来源:CCF 大越期货整理

图4:PX进口量

资料来源:Wind 大越期货整理

图5:PX月度供需平衡表

资料来源:CCF 大越期货整理

进入10月以来,部分PX装置由于故障与意外而导致停车,PX的供需情况有所好转,累库速度出现减缓的情况。从PX的负荷来看,今年下半年持续走低,但是产量在9月末10月初才真正出现回落。9月份以来,检修装置明显增加,其中浙石化的装置是市场非常关注的点,原本浙石化二期新装置受制于配额问题,一直维持低负荷运行,但在10月25日1200万吨进口原油配额发放之后,其负荷仍旧维持低位,使得市场预期一再推后,直到11月末,负荷才明显上升。

进口方面,国内PX进口的情况相对维持稳定,在近年来国内大型炼化一体化项目的投产挤压下,目前进口依赖度不足40%,今年的进口因素对于PX的供需情况影响较小。

2、PTA累库增加

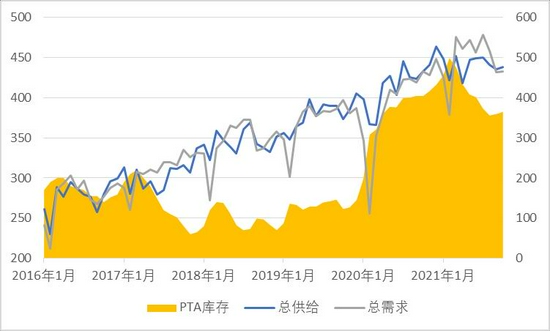

图6:PTA月度供需平衡表

资料来源:CCF 大越期货整理

今年PTA社会库存高位去化状态已经维持相当一段时间,进入8月以来,受到限电因素的影响,PTA供需两端呈现双弱的格局,随着后市限电逐渐放松,由于PTA行业能耗占比并不高,负荷迅速回升,且装置检修计划偏少,在终端需求持续疲软的背景下,累库格局持续维持。

二、供需格局及产业状态分析

1、石脑油裂解价差处于高位,PXN价差承压

图7:石脑油利润

资料来源:CCF 大越期货整理

图8:PXN价差

资料来源:大越期货整理

今年石脑油裂解价差是比较可观的,原因有两个方面,第一:上半年国内石脑油的进口相较去年明显减少。第二:石脑油与LPG互为替代关系,今年能源类商品价格中枢明显上移,LPG也不例外,这使得石脑油作为原料的经济性大幅提升。

石脑油价格高位直接令PXN雪上加霜,原本由于集中投产下极低的PXN水平再度走弱,低加工费下PX与油价的相关性大大增强,变相打通了PTA与油价的联系。随着国内PX负荷不断恢复,预计后市PXN将长期处于低位。

2、PTA出口表现亮眼,低加工费下装置检修预期显现

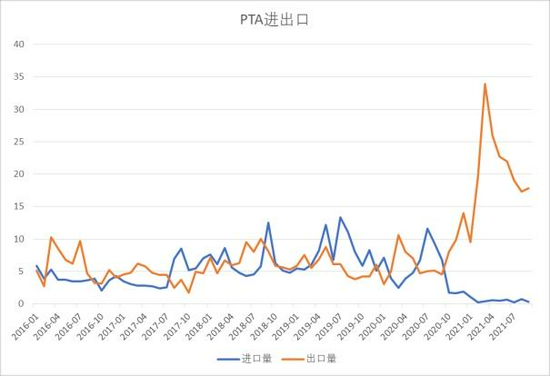

图9:PTA进出口

资料来源:Wind 大越期货整理

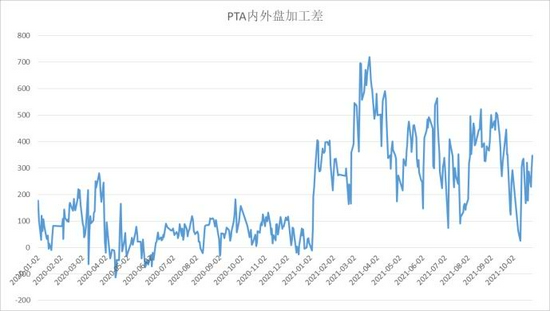

图10:PTA内外盘加工差

资料来源:CCF 大越期货整理

2021年我国已经转为PTA净出口国家。PTA的高出口是与内外盘加工费密切相关的。今年外盘加工差明显高于内盘加工差,经过三轮产能集中投放周期后,国内装置加工费大幅压缩,具备出口套利能力的企业纷纷寻找新的出路,这也是国内企业在低加工费下的另一种出路。但是从需求角度来看,出口的拉动作用仍然非常有限,仅为5%左右。

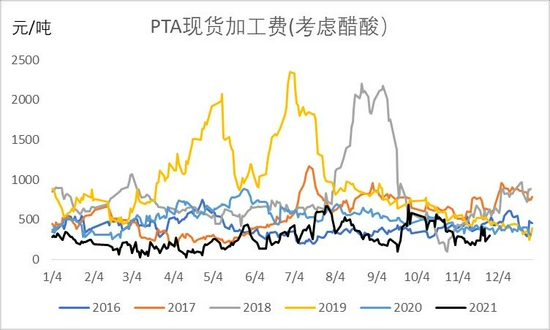

图11:PTA现货加工费(考虑醋酸)

资料来源:Wind 大越期货整理

图12:PTA现货加工费

资料来源:Wind 大越期货整理

今年醋酸的价格奇高,导致在计算加工费的过程中不得不去考虑醋酸的成本,考虑醋酸以后,当下的加工费仅在300元/吨附近,该加工费对于大部分PTA企业来说都面临亏损的压力,少量新装置由于能耗和物耗偏低,可以保本。因此,今年PTA长停的装置增加,目前国内已经有831.5万吨装置处于长停状态,占总产能的12.6%。

10月末,市场上确定的检修计划寥寥,但随着近期加工费不断压缩,部分大厂的检修意愿逐渐显现,目前来看,12月亚东石化75万吨装置、英力士120万吨装置、福建百宏250万吨装置、恒力石化(600346)250万吨装置、逸盛石化225万吨装置都将面临检修。后市需要重点关注恒力与逸盛两家大厂的检修计划是否推迟。

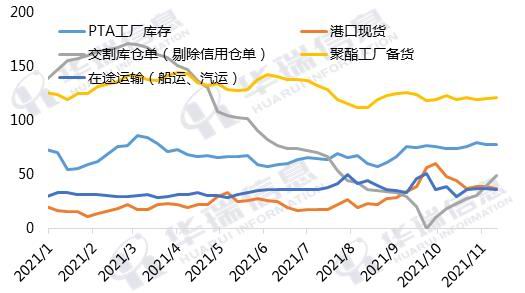

3、PTA库存高位,下游采购积极性有限

图13:PTA库存结构

资料来源:CCF 大越期货整理

图14:PTA现货基差

资料来源:CCF 大越期货整理

9、10月份港口现货流通性紧张的局面相较前期大大缓解,由于10月下旬现货出现无风险套利的机会,导致社会库存与部分港口现货转移至交割库,缓解了现货抛货对于市场的冲击,现货市场流通性再次出现了一定程度的紧缩,但其余环节库存均处于较高水平,下游对于原料端的采购积极性有限。

三、下游市场分析

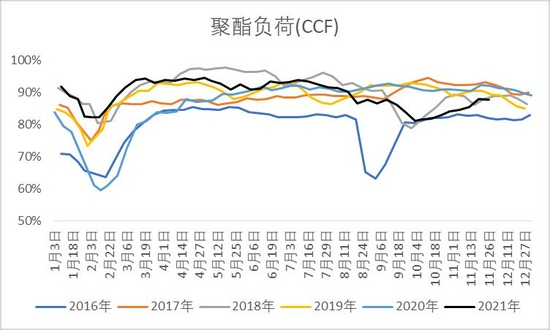

1、终端负反馈下聚酯工厂自律性减产

图15:聚酯负荷

资料来源:CCF 大越期货整理

图16:江浙织机开机率

资料来源:CCF 大越期货整理

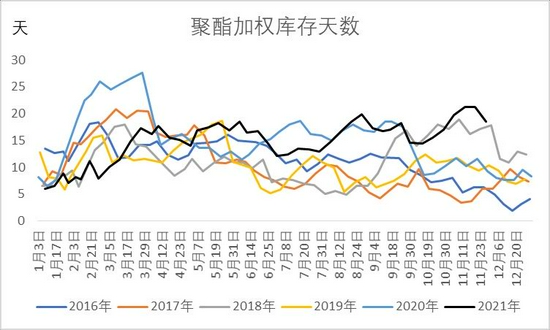

图17:聚酯加权库存天数

资料来源:CCF 大越期货整理

图18:聚酯产业链加权现金流

资料来源:CCF 大越期货整理

受到前期限电放松影响,聚酯负荷不断回升,但终端需求无法支撑较高的聚酯开工,目前聚酯工厂库存已经处于较高水平,虽然测算即期现金流仍然处于高位,但实际难以有效兑现。受制于库存压力,主流涤丝大厂开始自律减产、检修,且自律性减产、检修尚未完全到位,主流涤丝工厂对涤丝有库存贬值预期,预计后市整体负荷将呈现高位回落。

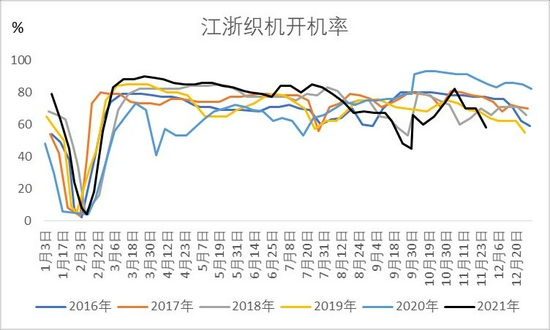

2、旺季不及预期,新订单表现惨淡

图19:下游织造订单指数

资料来源:CCF 大越期货整理

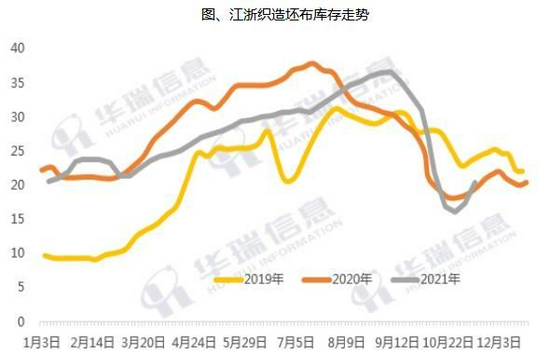

图20:江浙织造坯布库存

资料来源:CCF 大越期货整理

今年旺季表现不及预期,织造企业新订单接单表现惨淡。随着能耗双控限产逐步放松,叠加原材料价格大跌,终端企业下单再度观望。内需市场今年12月下旬局部可能会提早放假,外需市场由于海运费及后整理费用降低,外单可能会推迟下单。因此终端市场表现将持续疲软。

第三部分 期货市场表现及技术面

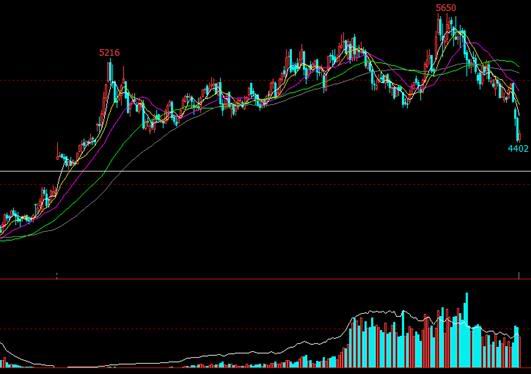

PTA2201合约破位下行,关注无风险套利机会

图21:PTA2201合约

资料来源:文华财经 大越期货整理

图22:PTA1-5价差

资料来源:Wind 大越期货整理

近期TA2201合约破位下行,支撑位下移至前期缺口位置,关注4200附近的技术支撑位。随着近远月价格不断走弱,1-5价差的无风险套利空间逐渐打开,目前按照市场的价格,考虑各种成本之后的年化收益率仍略低于资金成本,若价差进一步走弱,后市可以关注买1抛5的机会。

第四部分 综述

成本端方面,油价破位下行,PTA受成本端拖累明显。PX方面,石脑油价格相对比较坚挺,PXN价差位于较低水平,近期国内PX负荷有所抬升,预计后市PXN仍将承压,关注新增装置检修的情况。PTA方面,短期累库格局维持,随着加工费不断压缩,大厂装置检修意愿增加。聚酯方面,受库存压制,几家聚酯大厂自律减产,在实际产量基础上减产25%,市场心态较弱。终端方面,今年旺季表现不及预期,织造企业新订单接单表现惨淡,内需提前熄火,外需推迟释放。综上所述,PTA自身基本面疲软叠加成本走弱,反弹缺乏驱动,后市预计维持震荡偏弱为主。

大越期货 单钧

最新评论