核心观点:

11月末黑龙江产区大豆毛粮价格多在3.0元/斤附近,优质大豆价格更高,呈现供应旺季大豆价格高开高走局面,目前产区大豆价格已处于历史最高水平。中储粮11月15日进行119664吨国产大豆双向竞价交易,与上周一样再次全部流拍。根据参拍规则,企业在竞买时需要按价还粮,而近期产区大豆价格整体上涨,企业为避免还粮时陷入被动,参拍积极性不高致使连续流拍。随着东北地区公路运输和收购环节恢复正常,大豆外运量增加,南北方供需矛盾逐渐缓解。此外,受采购成本和运费等上涨影响,大豆涨价势头从产区向销区传导,但部分需求因高价受到抑制。大豆下方看能否有效跌破60日线。

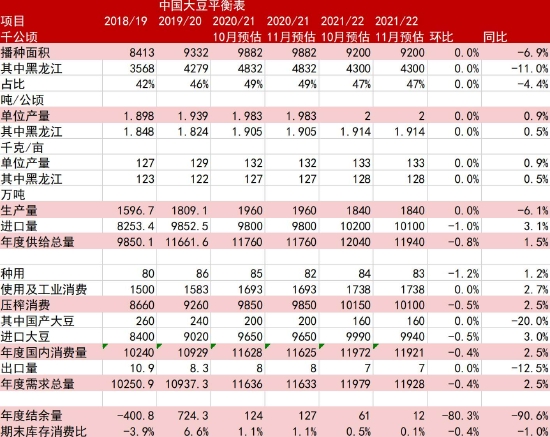

一、国产大豆供需平衡表:国产大豆减产已成定局,价格重心下移

国家粮油信息中心公布11月农产品(000061)供需形势分析报告,预计2021/22年度中国大豆种植面积9200千公顷,较上年度减少6.9%,主要原因是玉米种植比较效益优势明显,主产区部分大豆改种玉米;东北大豆主产区墒情总体适宜,大豆单产稳步提高,达到每公顷2000斤(每亩133公斤),较上年度增长0.9%;产量同比下降6.1%至1840万吨。期末库存消费比同比下降0.6个百分点。新作面积预计-6.9%,单产预计+0.9%,产量预计-6%。

国内大豆供需平衡表

数据来源:国家统计局、信达期货研发中心

二、国产大豆供应:国储拍卖持续

近日黑龙江产区大豆毛粮价格多在3.0元/斤附近,优质大豆价格更高,呈现供应旺季大豆价格高开高走局面,目前产区大豆价格已处于历史最高水平。中储粮11月15日进行119664吨国产大豆双向竞价交易,与上周一样再次全部流拍。根据参拍规则,企业在竞买时需要按价还粮,而近期产区大豆价格整体上涨,企业为避免还粮时陷入被动,参拍积极性不高致使连续流拍。随着东北地区公路运输和收购环节恢复正常,大豆外运量增加,南北方供需矛盾逐渐缓解。此外受采购成本和运费等上涨影响,大豆涨价势头从产区向销区传导,但部分需求因高价受到抑制。

国储拍卖情况

数据来源:中国储备粮管理集团有限公司、信达期货研发中心

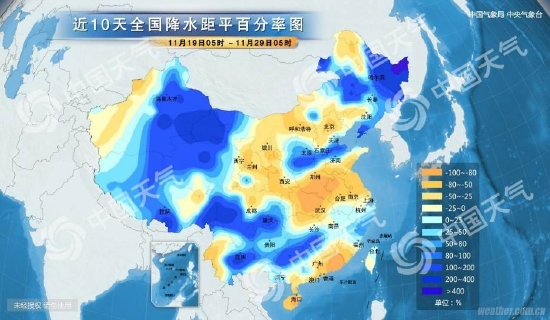

三、国产大豆供应:东北地区东部降雨仍较多

11月末东北产区的大范围大雪天气,使得大豆外运和购销环节受到影响,多数贸易商暂停购销。由于外发不畅,更多贸易商开始考虑送粮到直属库。多地直属库发布提价收购公告,为略有转弱的大豆市场提供了较强的支撑。

11月19-28日,新疆北部、内蒙古东北部、华北南部及东北地区大部累计降水量有3~5毫米,其中东北地区东部有10~35毫米;江南东部和西南部、华南西北部、云南东南部、贵州北部、重庆等地累计降水量有20~30毫米,局地40~60毫米。华北、东北地区北部、黄淮、江淮、江汉、江南西部及西藏等地平均气温较常年同期偏高1~2℃,其中内蒙古东北部、黑龙江北部局地偏高3~4℃。

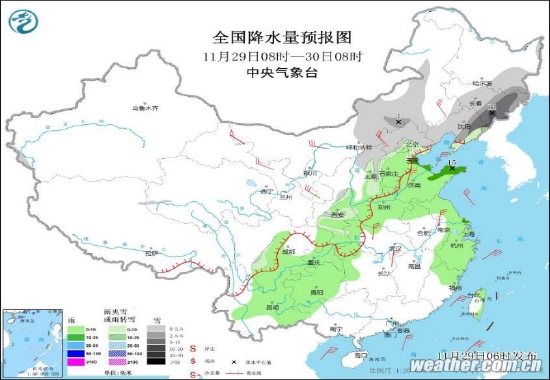

11月29日至12月8日,东北地区、华北东部、黄淮东部、西北地区东南部、西南地区大部、江南东部等地累计降水量有3~8毫米,其中东北地区东部、西藏西南部有15~25毫米,局地超过30毫米;全国其余大部分地区降水稀少,累计降水量一般不足2毫米或无降水。新疆北部、华北大部、东北地区中西部、黄淮东部及青藏高原中东部平均气温较常年同期偏高1~3℃,江南东部、华南等地平均气温较常年同期偏低1℃左右。

近10天全国降水距平百分率图

数据来源:中国天气网、信达期货研发中心

全国降水量预报图

数据来源:中国天气网、信达期货研发中心

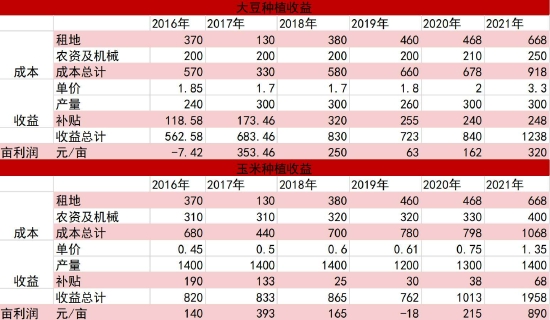

四、供应:比价处于高位,农户积极兑现利润

黑龙江大豆/玉米整体处于高位,近期见顶回落,农户积极兑现利润。而黑龙江大豆种植收益显著小于玉米种植收益,导致21年大豆种植面积大幅减少,从而使得国产大豆供不应求,价格处于高位。

黑龙江大豆/玉米比价

数据来源:wind、我的农产品网、信达期货研发中心

黑龙江大豆/玉米种植收益

数据来源:wind、我的农产品网、信达期货研发中心

五、需求:南北产区豆价小幅下滑,各大集团开始下调收购价格

北方产区新豆价格小幅下滑,东北产区主流外发装车价为3.15-3.17元/斤,与上周相比价格下调2-3分。11月末开始较多外发不畅的贸易商纷纷下调装车价格,但需求端观望情绪更浓。为了缓解资金压力更多贸易商开始送粮到直属库。据贸易商反馈大杨树直属库、绥棱直属库、红彦直属库、嫩江直属库、敦化直属库及牡丹江直属库送粮车辆较多。南方产区方面,安徽及河南大豆受进口豆冲击豆价小幅下调。其中安徽新季大豆主流装车价格为3.35-3.40元/斤,需求端消耗较慢贸易商很少走货;河南新季大豆外发装车价为3.34-3.40元/斤,需求端受进口豆冲击较大很少要货观望居多。安徽及河南豆价与上周相比也下调2-3分。南北豆价均小幅下调,但仍走货缓慢。

六、需求:产销区价差回落,需求不振

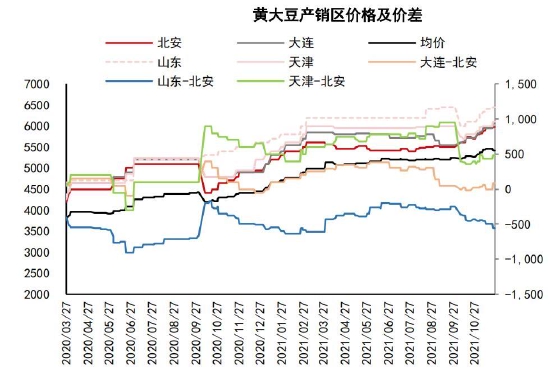

目前产区大豆价格居高不下,产销区价差回落,不过仍难以有效提振需求。

黑龙江大豆现货价格

数据来源:USDA、信达期货研发中心

各地现货价格与主产地价差

数据来源:USDA、信达期货研发中心

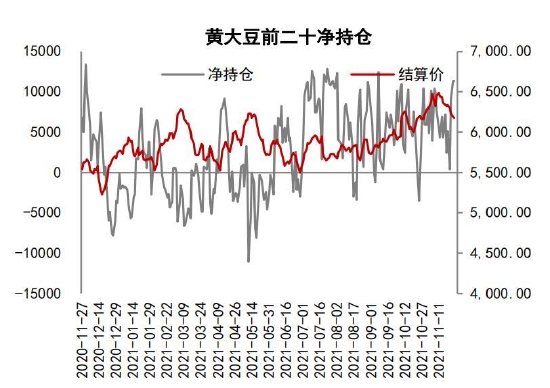

七、库存:注册仓单量继续增长,黄大豆资金做多意愿增长

豆一注册仓单

数据来源:USDA、信达期货研发中心

前二十净持仓

数据来源:USDA、信达期货研发中心

八、利润:进口大豆压榨利润震荡,国产大豆压榨利润仍旧亏损

国产大豆压榨利润

数据来源:USDA、信达期货研发中心

进口大豆压榨利润

数据来源:USDA、信达期货研发中心

信达期货

最新评论