报告要点:

2022年商品属性与金融属性对油价的共振支撑将逐渐转弱。上行风险关注地缘政治导致供应大幅中断,下行风险关注变异病毒扩散导致需求不及预期。

摘要:

2022年原油价格基准重心或渐回落。商品属性与金融属性支撑逐渐转弱。商品属性角度,供应回升需求放缓,油品或将转为累库。经济增速放缓、高价抑制效应、低碳环境政策预计将使需求增速逐渐回落。欧佩克渐进复产、美国产量继续回升、其他地区项目投产,基准情形下供应回升至超过需求时即转为累库。金融属性角度,美联储上半年逐月缩减购债规模,宽松程度边际收窄;下半年预期将启动首次加息,美元流动性正式回收后将对前期金融溢价高位的资产价格产生负面影响。

高上行风险情形:地缘政治导致供应中断。2021年疫情复发频繁干扰油品需求恢复,仍维持去库主要来自供应低于预期:欧佩克上半年延长减产,下半年产量增幅低于目标;美国二月灾冻及九月飓风两次极端天气导致短期大幅减产。2022年基准预期欧佩克产量渐进回升;若地缘博弈、财政需求、极端天气等因素导致欧佩克主动或被动减少供应,视供应中断程度及持续时间将对油价形成额外上行提振。

高下行风险情形:变异病毒导致需求回落。2021年夏季出现的德尔塔变异病毒部分导致全球经济增速三季度再度放缓;冬季初现突变程度及疫苗逃逸能力更高的奥密克戎病毒,已导致多地再度封锁边境停飞航班。2022年基准预期疫苗大幅普及有效阻碍疫情复发;若突破现有免疫屏障的新型病毒快速传播,导致经济活动再度中断,油品需求大幅下滑,将对油价形成额外下行压力。

一、价格:震荡筑顶,重心下移

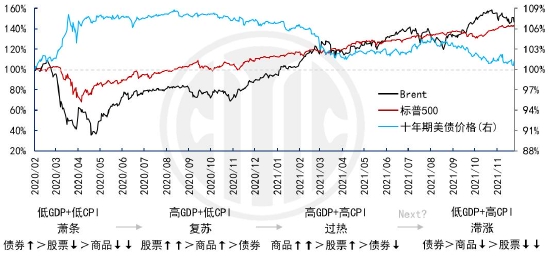

2021年国际油价震荡上行。商品属性与金融属性形成共振支撑。商品属性角度,尽管疫情频繁复发导致需求增幅持续下调,供应大幅低于预期使油品仍然延续去库:欧佩克上半年延长减产,下半年产量增幅低于目标;美国二月灾冻及九月飓风两次极端天气导致短期大减产,同时上市页岩油企受财务投资者约束资本开支增幅谨慎。金融属性角度,疫后全球央行超宽松货币政策导致流动性泛滥,推升资产价格普涨。以原油为代表的大宗商品作为抗通胀超配资产,吸引金融行业淤积资金大量流入,金融溢价升至高位。

2022年油价重心或渐下移。商品属性与金融属性支撑逐渐转弱。商品属性角度,供应回升需求放缓,油品或将阶段累库。经济增速放缓、高价抑制效应、低碳环境政策预计将使需求增速逐渐回落。欧佩克渐进复产、美国产量继续回升、其他地区项目投产,基准情形下供应回升至超过需求时即转为累库。金融属性角度,美联储上半年逐月缩减购债规模,宽松程度边际收窄;下半年预期将启动首次加息,美元流动性正式回收后将对前期金融溢价高位的资产价格产生负面影响。

上行风险:地缘政治或极端天气导致供应大幅中断,经济和需求超预期增长等。

下行风险:变异病毒大范围传播干扰经济和需求复苏,债务风险诱发金融危机等。

图1:原油价格走势

资料来源:Bloomberg 中信期货研究部

图2:原油重点逻辑展望

资料来源:EIA CFTC 中信期货研究部

二、供应:渐进复产

1.欧佩克:产量恢复缓慢,剩余产能高位

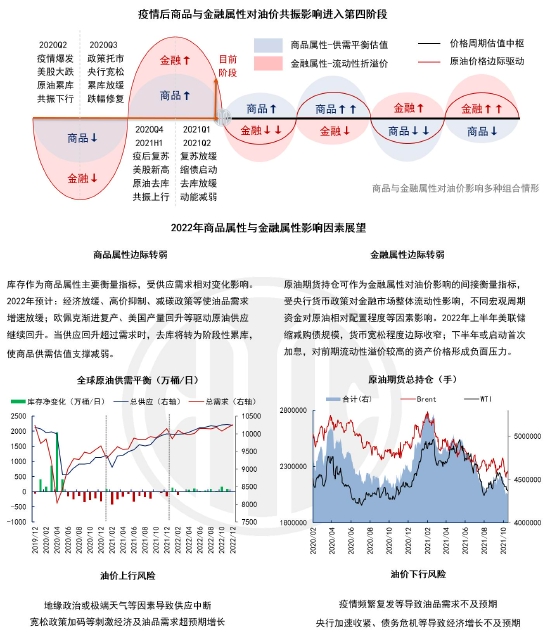

欧佩克是全球原油市场重要供应调节者。2014-16年油价大幅下跌导致产油国财政难以为继,2017年开始欧佩克与俄罗斯等非欧佩克产油国首次达成OPEC+联合减产框架,开启了长达三年的减产周期。2018年在特朗普制裁伊朗并要求沙特增产压力下,欧佩克短期增产半年后再度恢复减产周期。2020年疫情期间油价大跌,OPEC+再次启动史上最大规模的减产,有效维稳油市托底油价。

2021年产量回升缓慢,2022年剩余产能高位。2020年下半年随疫情好转需求回升,欧佩克产量逐渐恢复;2021年上半年疫情复发压力下,欧佩克再度延长减产。2021年7月OPEC+决定启动渐进复产:每月增产40万桶/日,直到恢复580万桶/日的减产量;并自2022年5月将产量基准进一步上调160万桶/日。下半年实际产量回升缓慢。2021年10月欧佩克产量2758万桶/日,较2022年底目标产量仍有约440万桶/日增量空间。若能完全兑现增幅将为市场提供充足的保供能力,避免短缺风险。实际增产节奏仍需关注每月产量会议动态调整。

图3:欧佩克供应变化

资料来源:OPEC Bloomberg 中信期货研究部

图4:欧佩克原油产量概览

资料来源:OPEC 中信期货研究部

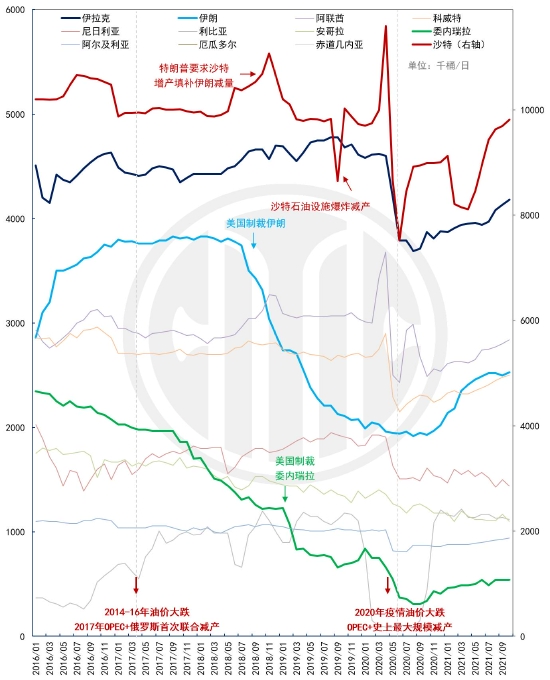

2.美国:上市公司自律限产,非上市公司快速增产

疫情后页岩油复产缓慢。2020年油价大跌导致美国产量大幅下行,产量从1月1275万桶/日降至5月1002万桶/日。此后产量逐渐回升,但复产节奏相对克制:一方面,生产企业将现金盈利主要用于偿还债务及发放股利等,资本开支增幅有限;另一方面,2020年秋季飓风、2021年2月德克萨斯州极端灾冻天气及9月墨西哥湾飓风导致数次短期大幅减产,中断产量恢复进程。

上市公司维持自律限产。2011年来美国页岩油行业崛起的两大重要驱动是技术进步和融资渠道。水力压裂和横向钻探技术提升开采效率,公开募股和债务融资使资本开支得以不断增加。油企股价对于产量高弹性响应,使行业整体处于增产导向的发展模式,虽产量不断增加但现金流持续为负。2018年来行业导向逐渐转为强调投资回报,2021年对股利回报压力更甚。年初部分页岩油企宣布增加投资大幅扩产,直接导致股价快速下行;油企高管承诺将节制生产投资,转而将主要盈利用于降低债务杠杆,及通过股息红利回购等方式回馈财务投资者。

非上市公司贡献主增量。虽然上市公司受到财务投资者要求限制资本开支,但油价回升及成本下降驱动盈利高位,刺激非上市公司快速增加开采活动。2021年非上市公司新增钻机数量首次超过上市公司,成为新增钻井投资主要来源。2020年前非上市公司钻井占比仅约30%;2020年四季度增至40%,2021年二季度增至50%,2021年三季度进一步增加至约60%。在油价高位大幅提升利润激励下,预计2022年非上市公司产量仍将具有较大增长空间。

未来仍有较大恢复空间。在美国页岩油主产区中,Permian地区产量占约60%,亦是长期增量主要来源。2021年10月Permian产量基本恢复疫情前水平,而钻机数量仅为疫情前60%。资本开支限制新增钻井数增幅有限,高利润促使大量前期钻探但未生产的库存老井投产,以及钻井效率提升使单钻机产出增加,使实际完井数量远高于新增钻井数量。未来若上市公司债务正常化及资本开支回归后,以及非上市公司不断扩大的生产规模,预计使美国产量仍有较大恢复空间。EIA预计2020/21/22年美国产量同比分别-93/-31/+72万桶/日。

图5:美国原油产量进展

资料来源:EIA Bloomberg 中信期货研究部

3.其他:非欧佩克非美产量稳步回升

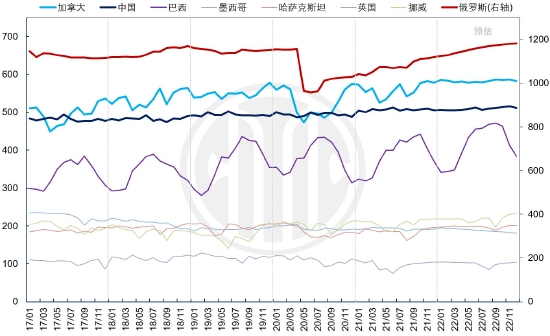

2021非欧佩克非美产量稳步恢复。全球前六大产油国为美国、俄罗斯、沙特、加拿大、中国、巴西。2020年全球产量同比降645万桶/日,欧佩克/美国/其他国家分别下降366/92/188万桶/日。2021年非欧佩克非美国家产量同比增加94万桶/日,主要增量来自加拿大(+34)、俄罗斯(+27)、中国(+13)、巴西(+8)。加拿大自2021年1月取消限产措施,产量基本恢复疫情前水平。中国在大力提升油气勘探开发力度政策指引下,勘探开采投资维持高位,新增探明储量大幅增加,石油产量稳步增长。

2022非欧佩克预期贡献主要增量。预计2022年非欧佩克非美国家产量同比增加94万桶/日,主要增量来自俄罗斯(+80)、巴西(+28)、加拿大(+23)、哈萨克斯坦(+13)、挪威(+12)。巴西因疫情等原因持续推迟的海上油田项目投产预计在2022年将带来的较大增量。挪威2020年实施的石油行业减税方案有助提升油气行业投资,2022年产量增幅来自包括Johan Sverdrup二期在内的多个海上项目投产。英国则预计延续数年来的产量下滑趋势。

图6:非欧佩克非美国家产量变化

数据来源:EIA Bloomberg 中信期货研究部

三、需求:增速放缓

1.长期:低碳化进程下化石能源需求动能萎缩

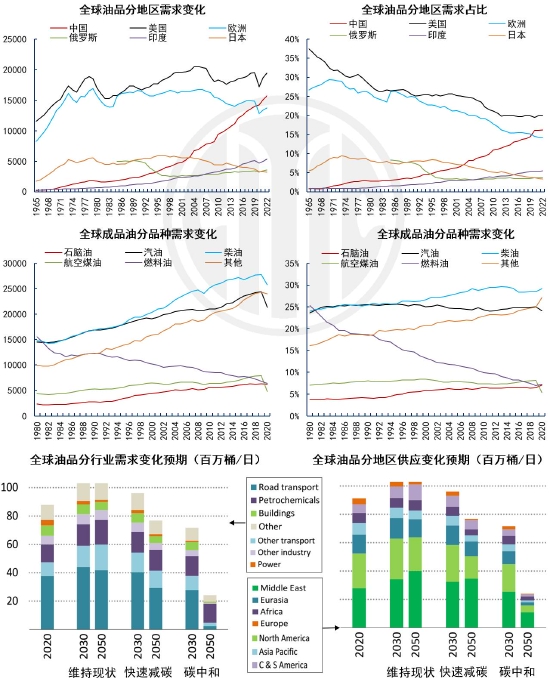

低碳政策或将主导未来能源结构转型。根据联合国气候变化框架公约倡导,到本世纪中叶争取全球实现净零目标,并保持升温控制在1.5摄氏度内。中美欧作出相应减排承诺:中国力争在2030年前实现碳排放达峰,努力争取在2060年前实现碳中和。美国/欧盟将在2030年前减少50%/55%的排放量,在2050年前实现碳中和。

目前化石能源在全球能源占比超八成。2020年全球能源需求中:按品种分类,石油/煤炭/天然气/核电/可再生能源占比分别约31%/27%/25%/15%/4%/13%;按行业分类,工业/建筑/交通/其他分别占43%/29%/21%/7%;按地区分类,中国/美国/欧洲/其他亚洲/其他占比26%/16%/14%/19%/25%。

未来化石能源长期占比预计大幅回落。能源生产使用带来碳排放占全球总排量的65%以上;能源行业是全球低碳化进程的重要环节。碳中和情形下到2050年终端能源中电力占比或从目前约20%提高至超过50%;其中可再生能源发电占比从7%提高至65%,煤炭发电占比从40%下降至1%。维持现状/快速减碳/碳中和三种情形下,2050年石油需求由目前10100万桶/日变化至10500/7000/2500万桶/日。

图7:全球能源需求展望

资料来源:IEA 中信期货研究部

图8:全球化石能源供需分布

资料来源:BP 中信期货研究部

2.中期:疫情后油品需求快速恢复转为边际修复

2021年油品需求疫后复苏。全球油品需求增幅与经济增速高度相关,相对差异来自经济波动结构对不同成品油需求影响。2020年疫情导致全球GDP/油品需求分别同比大幅下降-3.1%/-7.9%,其中航煤/汽油/柴油/航空煤油/燃料油需求同比下降40%/13%/7%/6%。成品油需求中,交通出行约占六成,汽/柴/煤油约占25%/28%/8%;疫情隔离使交通油品需求降幅远大于整体经济。疫情后油品需求伴随经济快速修复。2021年全球GDP/油品需求预计同比+5.9%/+5.4%。油品需求增幅低于年初预期的6.3%;年内疫情频繁复发,导致油品需求预期持续下调。

2022年需求增幅预期回落。全球经济增速2021年上半年达高峰,下半年欧美增速放缓,发展中国家再度进入收缩区域。2022年全球GDP/油品需求预计同比+4.9%/+3.6%;油品需求增幅放缓部分来自经济增速放缓、高价对需求的抑制作用、疫情后出行习惯的长期改变、低碳政策对油品需求抑制作用等。需求上行风险来自极端天气干扰和超预期的经济增速;下行风险来自疫情持续复发频繁干扰经济活动和油品需求等。

图9:全球油品需求展望

资料来源:EIA 中信期货研究部

图10:全球化石能源供需分布

资料来源:IEA BP 中信期货研究部

3.风险:变异病毒与极端天气

需求下行风险:全球疫情频繁复发。2020年疫情初发导致油品需求大幅下降;2021年夏季德尔塔变异病毒全球传播,对三季度经济增长造成一定负面影响;冬季再度出现突变程度及抗药性更高的变异毒株,若大幅传播或对经济造成间歇干扰。对油品需求形成下行风险。截止2021年11月25日,全球累计确诊病例2.6亿人,感染率3.4%;死亡519万人,死亡率2%。前三大确诊国美国/印度/巴西累计确诊4900/3455/2205万人,感染率15%/2.5%/10.4%。

需求上行风险:极端天气刺激需求。2020年8月至2021年3月发生中度强度拉尼娜事件,造成中国冬季气温偏低、欧洲冬季时间较长、美国出现极端霜冻天气,对冬季油品取暖形成一定提振。2021年冬季再次形成弱到中等强度的拉尼娜事件。除东亚出现部分冷冬天气外,欧美初冬气温相对正常。若后期发生极端冷冬等异常气候事件,或对油品需求形成阶段提振。

图11:全球疫情进展

资料来源:WHO 中信期货研究部

四、金融:溢价回落

1.宏观:疫后复苏渐归常态化

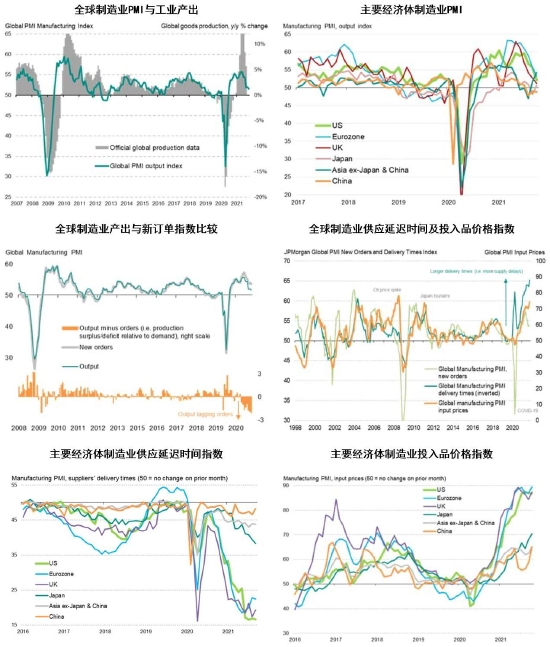

全球经济延续复苏。2020年二季度全球疫情爆发,经济短期停摆;下半年经济重启制造业率先恢复,服务业因疫情频发恢复相对缓慢。2021年上半年欧美疫情自冬季高峰回落,疫苗接种快速推进,隔离措施陆续解除,服务业补偿性复苏,带动经济增速升至十年高位。下半年德尔塔疫情复发导致服务业增速再度放缓,九月降至年初低位;欧美供应链瓶颈导致制造业增速下行,十月降至去年七月后最低水平。

供需失衡节奏分化。疫情后发达国家更强力的刺激政策及更快速的疫苗接种,经济恢复强于发展中国家,但同时也导致更突出的供需矛盾。欧美央行超宽松货币政策及积极财政政策,推升需求快速恢复;供应端则受限于多重因素恢复相对缓慢:新兴市场疫情频发中断原材料生产、大宗商品价格上行推升投入品成本压力、物流瓶颈导致海运运费大幅上涨、欧美就业恢复缓慢劳动力短缺等。需求复苏强于供给,欧美供应延迟时间高位,推升欧美通胀压力高企。

再平衡复归常态化。2022年随疫苗接种推进防疫常态化,经济活动或亦将复归正常化。截止2021年10月,全球疫苗完成接种率约为30%,发达国家/发展中国家/低收入国家分别约为58%/36%/5%;后续仍有较大提升空间。生产端瓶颈逐渐缓解,或使供需缺口收窄,经济恢复稳步增长。IMF预计2020/21/22年全球经济同比分别-3.1/+5.9/+4.9;中国+2.3/+8.0/+5.6,美国-3.4/+6.0/+5.2。风险因素包括高通胀压力失控、部分政府高企债务危机爆发、地缘紧张局势冲突升级等。

图12:全球经济进展

资料来源:IMF HIS 中信期货研究部

图13:全球制造业PMI分项概览

资料来源:IHS Markit 中信期货研究部

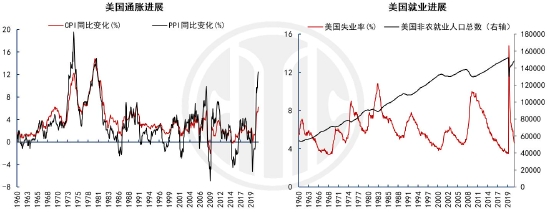

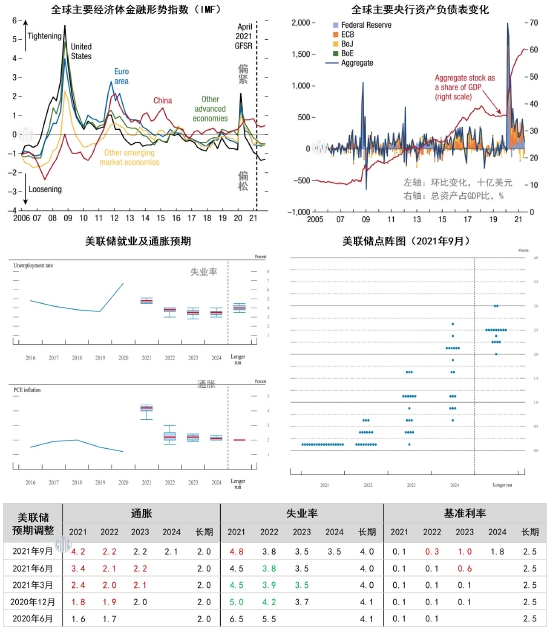

2.金融:宽松货币政策逐渐收紧

欧美通胀压力高位。2021年全球制造业供需缺口(产出-新订单指数)持续扩大,供应延迟20年高位:上半年供需双升,供应增速慢于需求;下半年供需增速双降,供应降幅快于需求。大宗商品涨价推升原料及能源成本,劳动力短缺推升用工成本,供应延迟及物流瓶颈推升下游产成品价格;全球物价普涨,欧美尤为突出。2021年10月,全球PMI投入品价格指数升至2008年来最高水平;美国消费者物价指数CPI同比上行6.2%,是31年来最高水平。

就业市场恢复缓慢。密接行业疫情风险、隔离儿童看护需求、产出缺口扩大、自动化程度增加、高福利及失业补贴等多重因素,导致疫情后就业恢复慢于经济;IMF预计2022年底前主要国家基本恢复疫情前产出水平,但仅三分之二国家能恢复疫情前就业水平。就结构而言,发展中国家、低技能人群、女性、青年群体、酒店及休闲服务业恢复相对缓慢。2021年10月美国失业率/劳动参与率分别为4.6%/61.6%,2020年2月疫情前分别为3.5%/63.4%。

货币政策边际收紧。疫情后全球央行超宽松货币政策有效刺激经济复苏,同时也推升资产价格导致通胀压力上行。2021年俄罗斯、巴西、土耳其等新兴市场国家率先进入加息周期;而美联储因就业恢复不及预期,对高通胀持续高容忍,欧央行亦表示退出宽松时机尚不成熟。2021年11月美联储会议决定启动缩减购债规模,到2022年中结束;市场预期2022年下半年或逐渐启动加息。流动性边际收紧后,对相应资产溢价支撑将逐渐减弱。

图14:美国通胀及就业进展

资料来源:美联储 中信期货研究部

图15:美联储预期调整

资料来源:IMF 美联储 中信期货研究部

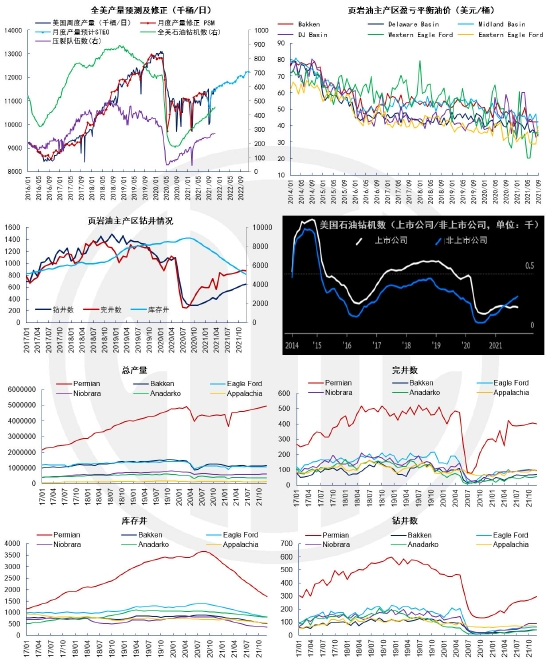

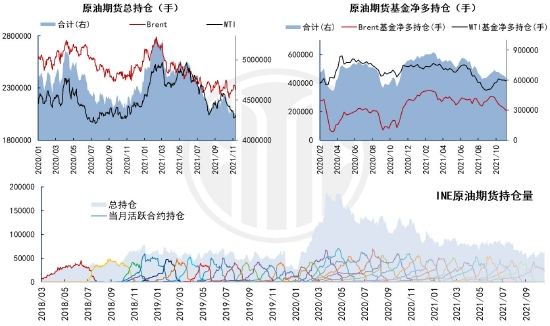

3.持仓:增量资金回退复归存量

2021再通胀交易推升原油持仓高位。疫情后宽松货币政策使金融流动性大释放,抬升市场对未来通胀预期,抗通胀资产成为宏观资金配置青睐标的。以原油为代表的大宗商品在历史通胀周期具有较好表现,亦成为2020年底再通胀交易超配资产。原油期货总持仓及基金净多持仓自2020年四季度至2021年一季度大幅上行,伴随经济增速持续扩张,推升油价顺周期快速上涨。三季度经济增速放缓,美联储引导缩减购债预期,总持仓和基金净多持仓持续回落;四季度基本降至一年前水平。

2022原油对宏观资金配置价值减弱。宏观资金对原油的周期性配置对阶段涨跌具有助推效应。2021年底美联储货币政策边际收紧,金融市场流动性溢价逐渐回落;2022年下半年若美联储正式加息开启,流动性回流将对大宗商品价格形成负面影响,宏观买入资金对油价额外支撑将逐渐减弱。配置角度,作为顺周期资产的原油价格,在经济上行周期表现相对较强,经济下行周期表现通常较弱。经过2021年大幅推升,油价预期收益率收窄;若2022年经济增速继续放缓,目前高位油价压力将逐渐增大。

图16:原油期货持仓进展

资料来源:CFTC INE 中信期货研究部

中信期货 桂晨曦 杨家明

最新评论