导读:

结论与设想

总体上,我们判断铁矿石处在底部区域,在节前补库的驱动下,可以预见的是,年底将有一轮不错的反弹行情。当前,影响铁矿石市场主要因素:1、钢厂低库存,2、港口累库放缓,3、冬奥后钢厂复产。

库存方面。我们判断港口库存累库周期有望在明年2月份结束,1.55-1.65亿吨将是顶部区域。钢厂库存受年底备货驱动,将由历史低位开始反弹。

发运方面。已知四大矿山中两家公布了明年的生产计划,均有所下调。而在发运成本方面,有60-110元/吨的抬升。

需求方面。粗钢需求底部已现,边际上将转暖。冬奥会以后回暖特征更加明显。

综合来看,铁矿自高点下来为期半年的调整已经告一段落,中期低已经显现。短期来看,若出现惯性下跌的回踩将是多单较好的入场点,春季反弹可期。

一、行情走势回顾

今年上半年铁矿石呈现出震荡偏强走势。以今年首个交易日为基点,上半年最低收盘价为3月22日的916元/吨,跌幅8%,主要是压制粗钢产量的政策预期冲击铁矿石需求,进而引发铁矿价格短期大幅下挫。最高收盘价为5月12日出现的1291元/吨,涨幅30%,主要由于钢厂利润丰厚造成矿石结构性矛盾突出,高价品质矿更显稀缺,铁矿石及整个黑色系价格短期连续大幅上行。在政策调控施压后,黑色系整体又大幅下挫。

下半年以下跌为主。铁矿受粗钢产量压减影响,率先开启下跌模式。铁矿石期现货价格自7月份以来出现大幅下跌,跌势一直持续至11月下旬,之后开始触底反弹,截至11月26日,主力合约2201收于575.5元/吨,较低点反弹12.51%;普氏62%指数收96.65美元/吨,较低点反弹10.84%。我们认为,在双碳政策背景下,铁矿石中期震荡下行趋势仍将延续,但这不妨碍我们对阶段性反弹机会的捕捉。

图1:铁矿石指数走势

数据来源:文华财经 国联期货研发部

二、宏观因素分析

经济基本面有所回暖。11月份,中国制造业采购经理指数(PMI)为50.1%,环比上升0.9个百分点,位于临界点以上,制造业重回扩张区间。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数高于临界点,新订单指数、原材料库存指数、从业人员指数和供应商配送时间指数均低于临界点。生产指数为52.0%,环比上升3.6个百分点,表明制造业生产活动加快。新订单指数为49.4%,环比上升0.6个百分点,表明制造业市场需求有所改善。原材料库存指数为47.7%,环比上升0.7个百分点,表明制造业主要原材料库存量降幅收窄。从业人员指数为48.9%,环比上升0.1个百分点,表明制造业企业用工景气度略有改善。供应商配送时间指数为48.2%,环比上升1.5个百分点,但仍低于临界点,表明制造业原材料供应商交货时间有所延长。

行业景气度继续下行。从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,11月份为36.6%,环比下降1.7个百分点,钢铁行业继续弱势运行。分项指数显示,随着多地入冬,市场需求整体不佳,钢铁生产在环保限产和平控限产等政策影响下继续下降。原材料成本明显回落,钢材价格也一路下行。预计12月份,钢材市场继续低位运行,供需两端继续趋弱,原材料价格或将趋稳回升,钢材价格小幅震荡。

图2:美元指数走势构想图

数据来源:国联期货研发部

再看国际宏观,我们预计美元指数因缩减购债将再度走强,这将对大宗商品价格上涨构成一定程度上的制约,但缩减QE的威力远不如加息。因此,大宗商品真正意义上的拐点将会出现在加息之后。真正美国新一届政府再度回归强势美元政策、美联储将在2023年底之前加息两次以及美元从其他国家回流美国,大宗商品市场的超级繁荣接近尾声。

回到国内货币政策,明年总基调偏乐观。《三季度货币政策执行报告》中提出“灵活精准、合理适度、以我为主、稳字当头”,对于经济下行的担忧有所加深,强调国内经济恢复发展面临一些阶段性、结构性、周期性因素制约,保持经济平稳运行的难度加大,强调要夯实金融稳定的基础,以经济高质量发展化解金融风险,这也是政策在稳增长与防风险的权衡中更向稳增长倾斜的信号。在经济下行压力加大的背景下,央行仍然把保持货币信贷和社会融资规模合理增长当作首要任务。更重要的是,在央行对流动性管理进行表述时,删去了“管好总闸门”、“不搞大水漫灌”和“坚持实施正常货币政策的说法”。其中“管好总闸门”的说法是在2020Q2以来首次不再提及。

图3:钢铁行业PMI指数

数据来源:Wind 国联期货研发部

三、基本面因素分析

(一)需求方面

回顾今年粗钢产量,受强政策管控下行明显。1-10月份国内粗钢产量同比下降了618万吨,9月、10月的降幅分别为1984万吨和2174万吨。若11月粗钢产量同比降幅保持10月的幅度,则可能提前完成全年压减564万吨粗钢产量的任务。11月份钢材产量继续下滑。据统计,11月,重点统计钢铁企业累积日产粗钢175.9万吨,同比下降17%;日产生铁158.2万吨,同比下降15.5%;日产钢材172.7万吨,同比下降16.5%,显示当前企业生产下降较为明显。

当前需求虽处于下降区间,但边际上有望迎来一定修正。在钢厂利润偏高的情况下,一些完成压减产量指标的企业在12月份大概率会复产。根据Mysteel的调研数据,12月份有16座高炉复产,日均铁水产量将增加3.7万吨。

总的来看,需求稳中有降,但边际将有所转暖。据Mysteel高频数据:247家钢厂高炉开工率69.7%,同比去年下降16.7%;日均铁水产量201.7万吨,同比下降44.5万吨。未来两个月,伴随着北方地区秋冬错峰生产计划,叠加能耗双控、产量平控及冬奥会环保影响,来自钢厂的铁矿需求仍将维持低位。但可以预见的是,部分完成全年粗钢压产减量任务的钢厂有望复产,粗钢需求的底部已经探明,随着来年较多钢厂复产,钢厂对于铁水的需求将快速转暖,从而带动新一轮炉料采购。

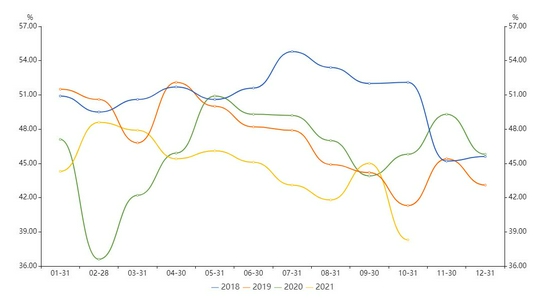

图4:高炉开工率(全国163家样本)

(二)钢材库存

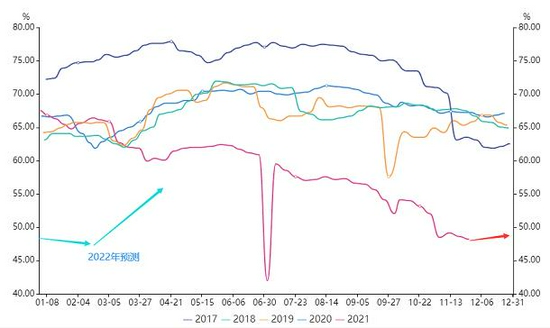

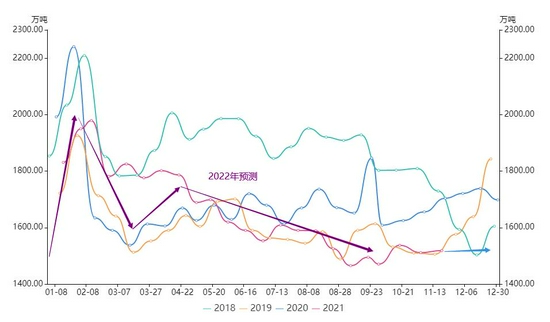

图5:螺纹总库存

数据来源:同花顺 国联期货研发部

钢材方面。以螺纹为例,据统计,螺纹社会库存443万吨,同比减少7万吨;钢厂库存265万吨,同比增加32万吨;总库存同比增加24万吨至708万吨。近期成交仍显不温不火,每日成交数据维持在20万吨以下,同比去年跌幅明显。但因产量受控,近期去库的速度相比往年反而加快了,考虑今年的特殊性,国家对地产调控政策纠偏已有些时日,还有强调今年底明年初形成实物工作量,需求环比大概率或略有进一步的回升,因此,12月上中旬依旧可能会维持去库存的态势,库存低点或有可能在12月中旬甚至下旬。

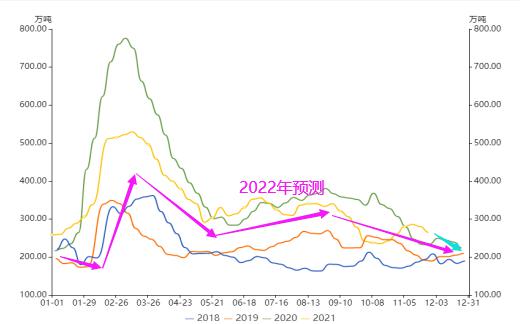

(三)铁矿库存

港口进口铁矿库存为15251万吨,同比增加2500万吨,累库迹象明显。本次累库周期自6月底开始,一直持续至今。而本次库存水平已经处于近四年同期最高位,但小于2018年峰值(16282万吨)水平。考虑到12月及明年一季度外矿的发运易受天气影响,港口累库速度有望放缓,同时冬奥后钢厂复产概率较大,铁水方面有一定增量,本轮港口累库将在明年二月份结束。根据供需平衡表,未来三个月每月仍有600万吨左右的过剩,因此我们判断港口库存1.5-1.65亿吨将是近期顶部区域。

图6:铁矿石港口库存

数据来源:同花顺 国联期货研发部

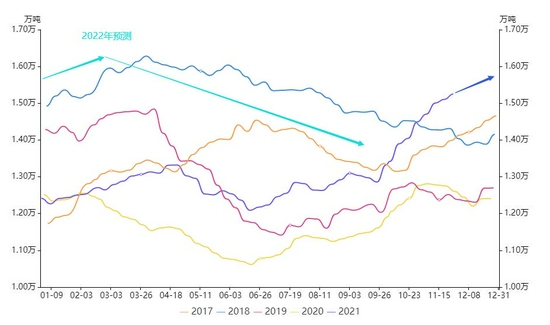

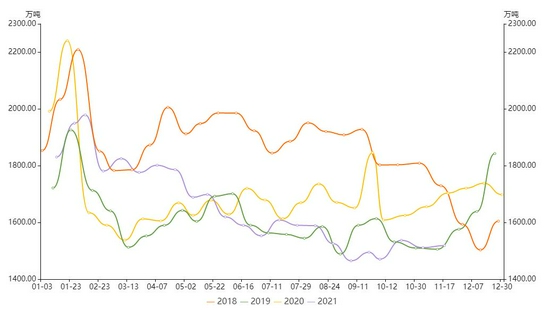

钢厂铁矿石库存处于较低位置。样本数据显示,64家钢厂进口烧结粉总库存1468.2万吨(去年同期为1700万吨);烧结粉总日耗47.7万吨;库存消费比30.8,进口矿平均可用天数30天,烧结矿中平均使用进口矿配比89.5%。因当前严格执行粗钢产量平控政策叠加环保天气限产,铁水产量处于较低水平,因此在铁矿采购方面钢厂的策略是按需采购。然而,随着明年冬奥会结束,叠加环保限产放松,可以预见到高炉复产是大概率事件。钢厂方面的采购有望提前一个月(2022年1月)开始走强。

图7:钢厂进口铁矿石库存

数据来源:同花顺 国联期货研发部

发运方面。根据公开信息,已知四大矿山中两家公布了明年的生产计划,均有所下调。其中,淡水河谷预计2022年铁矿石产量为3.2-3.35亿吨(之前是3.3-3.5亿吨);必和必拓(BHP.US)预计,2022财年,铁矿石产量2.49-2.59亿吨,与上年同比为-2%到2%。

发运成本成为重要支撑。近期,国际海运费上涨推升进口铁矿石到岸成本。数据显示,从9月下旬开始,受多重因素影响,国际海运费出现明显上涨,而海运费是我国进口铁矿石成本的重要组成部分。分地区来看,从西澳到青岛的海岬型货轮运费价格从9月的12美元/吨上涨至22美元/吨以上,累计涨幅超过10美元/吨;从巴西港口到青岛的海岬型货轮运费价格则从9月的30美元/吨上涨至48美元/吨以上,累计涨幅超过18美元/吨。简单换算可知,10美元/吨的运费涨幅意味着增加60元/吨以上成本,18美元/吨的运费涨幅意味着增加110元/吨以上成本。按照当前的海运价格,主流矿商的铁矿成本将达到70美元/吨。

图8:钢厂进口烧结粉矿库存

数据来源:同花顺 国联期货研发部

四、结论与展望

总体上,我们判断铁矿石处在底部区域,在节前补库的驱动下,可以预见的是,年底将有一轮不错的反弹行情。当前,影响铁矿石市场主要因素:1、钢厂低库存,2、港口累库放缓,3、冬奥后钢厂复产。

库存方面。港口进口铁矿库存为15251万吨,同比增加2500万吨,累库迹象明显。考虑到12月及明年一季度外矿的发运易受天气影响,港口累库速度有望放缓,同时冬奥后钢厂复产概率较大,铁水方面有一定增量,本轮港口累库将在明年二月份结束。根据供需平衡表,未来三个月每月仍有600万吨左右的过剩,因此我们判断港口库存1.5-1.65亿吨将是近期顶部区域。

发运目标方面。根据公开信息,已知四大矿山中两家公布了明年的生产计划,均有所下调。其中,淡水河谷预计2022年铁矿石产量为3.2-3.35亿吨(之前是3.3-3.5亿吨);必和必拓(BHP.US)预计,2022财年,铁矿石产量2.49-2.59亿吨,与上年同比为-2%到2%。而在发运成本方面,有60-110元/吨的抬升。

需求稳中有降,但边际将有所转暖。据Mysteel高频数据:247家钢厂高炉开工率69.7%,同比去年下降16.7%;日均铁水产量201.7万吨,同比下降44.5万吨。未来两个月,伴随着北方地区秋冬错峰生产计划,叠加能耗双控、产量平控及冬奥会环保影响,来自钢厂的铁矿需求仍将维持低位。但可以预见的是,部分完成全年粗钢压产减量任务的钢厂有望复产,粗钢需求的底部已经探明,随着来年较多钢厂复产,钢厂对于铁水的需求将快速转暖,从而带动新一轮炉料采购。

综合来看,铁矿自高点下来为期半年的调整已经告一段落,中期低点已经显现。短期来看,若出现惯性下跌的回踩将是多单较好的入场点。在主流矿山调低发运目标、部分钢厂完成平控复产的背景下,港口库存的累库周期将在未来2个月内见到拐点。铁矿需求将在明年2月份有一个可观的改善,因冬奥会结束、一季度信贷数据回暖、钢厂复产等因素共同驱动。而在供给方面,价格低位已经充分消化港口累库的利空(但是会压制反弹高度),外矿发运在一季度易受恶劣天气扰动。总的来看,春季反弹可期。

国联期货 刘志诚

最新评论